[뉴스워커: 신대성 기자] 은퇴는 무엇을 의미하는가. 은퇴라는 단어는 간단하지만 은퇴가 주는 의미는 매우 크다. 은퇴 이후의 삶은 매우 위험하고 걱정스럽고 고민스럽기 때문이다. 지금의 상황에서는 은퇴에 대한 생각을 40대 부터 서서히 준비해야만 한다. 더 좋은 것은 결혼을 하면서부터 은퇴를 부부가 함께 준비하는 것이 좋을 것이다.

미래에셋은퇴연구소가 은퇴리포트 30호 「노벨경제학자 3人에게 배우는 은퇴재무설계」를 발간하고, 개인이 실천할 수 있는 노후준비 5계명을 제안했는데 이런 부분을 참조하는 것도 은퇴에 좋은 발견이 될 것이다.

급속한 고령화로 개인의 노후준비 중요성이 점차 커지고 있지만 많은 이들이 실천에 어려움을 호소하고 있는 것이 사실이다.

현실에서는 노후자금 관리의 어려움, 유동성과 금리 및 장수 같은 위험, 낮은 수익률 등의 장벽이 있기 때문이다.

이에 미래에셋은퇴연구소는 은퇴리포트 30호에서 은퇴재무설계에 대해 의견을 개진한 노벨경제학자들의 조언을 소개하고, 이를 바탕으로 노후준비에 필요한 5가지 지침을 제시했다.

① 대니얼 카너먼 (Daniel Kahneman, ‘02 수상) - “넣어두고 잊어라 (Don’t Look)”

노후자금을 모으기 힘든 이유 중 하나는 중도에 자꾸 찾아 써버리기 때문이다.

대니얼 카너먼 프린스턴대 명예교수는 노후자금을 “넣어두고 잊어라”라고 조언한다.

카너먼은 이러한 현상이 미래 손익은 과대평가하고 현재의 손익은 과소평가 하는 심리적 편향 때문이라고 말한다.

그의 말을 빌면 “현재와 미래가 다투면 늘 현재가 승리하기 마련”이기 때문이다.

그러므로 노후자금을 중도에 찾아 쓰지 않기 위해서는 노후자금을 넣어두고 없는 돈처럼 생각할 필요가 있다.

② 로버트 머튼 (Robert C. Merton, ‘97 수상) - “자산에서 소득으로 (From Asset To Income)”

로버트 머튼 하버드대 명예교수는 노후준비를 할 때 자산 규모 대신 ‘소득 목표’(예를 들어 월 200만원)를 세워야 한다고 조언한다.

자산 규모(예를 들어 3억 원)을 목표로 삼으면 여러 위험에 노출되기 때문이다.

제 때 현금화하지 못하거나, 이자율에 따라 이자 소득이 달라지거나, 예상보다 오래 생존해 자산이 고갈되는 위험이다.

“자산에서 소득으로” 관점을 전환하면 이런 위험을 피할 수 있고, 구체적인 소득마련 계획을 세우거나 의사결정을 내리기도 쉬워진다.

③ 윌리엄 샤프 (William F. Sharpe, ‘90 수상) - “분산, 분산, 분산하라 (Diversify, Diversify, Diversify)”

최근 저금리로 인해 노후자금을 운용할 곳이 마땅치 않다.

윌리엄 샤프 스탠퍼드대 명예교수는 노후자금을 주식이나 펀드에 ‘투자’하되, ‘분산’으로 위험을 낮출 것을 제안한다.

노후 준비를 위해 더 저축하고, 은퇴 시기를 늦추고, 투자 수익률을 높여야 하는데, 특히 금리 상품으로만 운용하기보다 주식이나 펀드에 투자해 투자 수익을 추구하라고 강조한다.

또한 “분산, 분산, 분산하라.” 라며 자산군 간·자산군 내·지역별 분산투자를 통해 위험을 낮춰야 한다고 했다

.

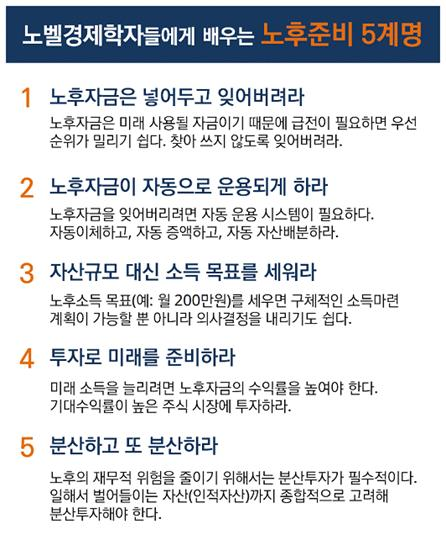

마지막으로 미래에셋은퇴연구소는 노벨경제학자들의 조언을 바탕으로 개인이 실천할 수 있는 5가지 방법으로 제안했다.

첫째, 노후자금은 넣어두고 잊어버려라.

둘째, 노후자금이 자동으로 운용되게 하라.

셋째, 자산규모 대신 소득 목표를 세워라.

넷째, 투자로 미래를 준비하라.

다섯째, 분산하고 또 분산하라.

미래에셋은퇴연구소 김경록 소장은 “인류 사고의 지평을 넓힌 경제학 대가들이 노후준비에 대해 어떤 조언을 하는지 귀 기울일 필요가 있다”며

“노후 불안에 대비하기 위해서는 샤프 교수의 조언처럼 투자로 미래를 준비해야 한다”고 말했다.

- [글로벌 IT트렌드] ⑦ 루프페이, 윌 그레일린 창업자 "삼성페이의 경쟁자는 애플페이가 아니라 플라스틱 카드 자체"

- 파행으로 치닫는 ‘대한민국 기업윤리’ 이대로 괜찮은가

- "거짓말 밥먹듯 하는 한국마사회, 언론과 국회 농락"...김현권 민주당 의원 '보도 통제하는 마사회, 국회차원 대응 불가피'

- [4차 산업혁명과 국내 교육시스템] 4차산업혁명’을 맞이하는 우리의 자녀들…創意的 人才(창의적 인재)가 성공을 거둔다

- [글로벌정책][중국,EU] 세계는 이미 보호무역 난타전..韓 태양광,POM 반덤핑 과세 추진..LG화학·OCI·코오롱 먹구름

- 도전장 낸 中, 로봇전쟁 본격화…현대중의 태권V는 한국 구할까

- ‘인터넷과 사람’, ‘유비쿼터스의 무한 확장’, ‘ICT의 전개’, ‘인공지능과 빅데이터’ 등 IT분야에 부는 21가지 글로벌 메가트렌드①

- [특집기획/기업윤리] 한국판 사베인-옥슬리법 나오나 5년간 회계분식 373건 적발…과징금 부과는 9건뿐 ‘솜방망이 처벌’ 논란

- ‘IT기술과 사람’, ‘디지털 정체성’, ‘블록체인’, ‘손안의 슈퍼컴퓨터’ 등 IT분야에 부는 21가지 글로벌 메가트렌드②

- [블록체인 혁명] 골드만삭스, IBM, 텐센트는 왜 블록체인을 주목하는가? 글로벌 블록체인 컨소시엄 잇단 구성..국내 금융권의 대응전략은?

- [뒤숭숭한 EU] 브렉시트 이은 이탈렉시트..글로벌 금융시장 충격 올까? 주변국 셈법 복잡해져..

- [글로벌 정책] TPP 공들인 일본 발등에 '불' VS 중국 RCEP 협상 속도전 총력

- ‘트럼프의 보호무역주의 노선’ 수출중심 독일에 주는 충격과 한국의 시사점

- [G20] 2017년 G20 의장국 독일 첫 회의 개최” 핵심 아젠다는?

- [글로벌 정책] 세계는 법인세 인하 경쟁..영국 5년내 15%보다 더 낮출 것 - 영토주의 과세체계 전환이란?

- 4차 산업혁명 시대로 발전하는 日의 의료·헬스케어 산업…우리의 대일 진출전략은?

- 비트코인 같은 가상화폐 ‘블록체인’ 한국이 세계 수준 따라가려면 관련 법규 뜯어고쳐야…금융권에서도 뒤늦게 ‘블록체인 컨소시엄 구성’